Wydzielenie z przedsiębiorstw MNO infrastruktury pasywnej, to następstwo dojrzałości rynku i poszukiwania optymalizacji finansowych. Początek takich operacji datuje się jeszcze na pierwszą połowę ubiegłej dekady. Dzisiaj – wedle wyspecjalizowanego serwisu TowerXchange – różnego typu wyspecjalizowane podmioty zarządzają blisko 3 mln wież i masztów, czyli 67 proc. zasobów infrastrukturalnych branży mobilnej na całym świecie. Ta statystka obejmuje jednak również spółki infrastrukturalne pozostające ciągle pod kontrolą operatorów komórkowych. Obrazuje zatem gotowość do spin-offu infrastruktury pasywnej, ale niekoniecznie realnej gotowości do pozbycia. Warto również zauważyć, że w przypadku transakcji nie zawsze można mówić o realnej rezygnacji z wież i masztów. Jak to często bywa na rynku infrastruktury, zawierane umowy mają często charakter „leasingu zwrotnego” wraz z klauzulami o możliwości zwrotnego odkup infrastruktury po upływie wieloletniej umowy. Tak często bywa kiedy kupującym jest wyspecjalizowana firma.

Największe firmy infrastrukturalne na świecie – China Tower Corp. oraz Indus Towers – powstały, jako przedsięwzięcia operatorów mobilnych z Chin oraz Indii. Na rynku infrastrukturalnym działają jednak również niezależne, wyspecjalizowane, a potężne podmioty, jak American Tower (zarządza 170 tys. wież w różnych krajach), Cellnex (45 tys. wież), czy Crown Castle (40 tys. wież), które wyłącznie kupują i udostępniają infrastrukturę na potrzeby operatorów telekomunikacyjnych.

Oba modele działania się przenikają, ponieważ spółki kontrolowane przez operatorów zazwyczaj starają się (z różnym skutkiem) rozszerzać biznes poprzez kolejne akwizycje i usługi dla innych telekomów, wchodząc tym samym w rolę podmiotów wyspecjalizowanych.

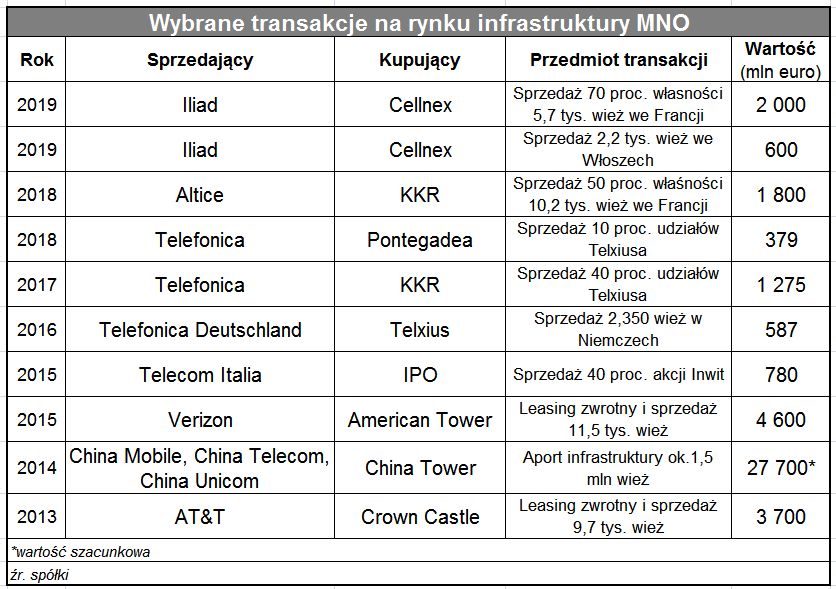

Na sprzedaż części swoich wież decydowali się do tej pory np. amerykańscy operatorzy AT&T, czy Verizon. W tym roku Iliad uzgodnił sprzedaż do Cellneksu swojej infrastruktury we Francji (70 proc. udziałów) i we Włoszech (100 proc. udziałów). Grupa Telecom Italia natomiast w 2015 r. utworzyła spółkę Inwit (11,5 tys. wież), by potem w ramach IPO sprzedać 40 proc. jej udziałów. Hiszpańska Telefonica utworzyła analogiczny podmiot – Telxius (16 tys. wież) – którego 40 proc. kupił bardzo aktywny na rynku infrastruktury telekomunikacyjnej fundusz KKR. W przypadku obu europejskich telekomów wciąż powracają plotki o możliwości kolejnych pakietów akcji operatorów infrastruktury. W obu typach transakcji – sprzedaż udziałów w spółkach infrastrukturalnych lub sprzedaż infrastruktury – mowa o stabilnym, wieloletnim przedsięwzięciu, tylko że skierowanym do różnego typu inwestorów o różnym potencjale i horyzoncie inwestycyjnym.

Wyspecjalizowane spółki, jeżeli są przedmiotem publicznych notowań, eksponują inwestorom przede wszystkim takie wskaźniki jak liczba wież w operowaniu (powinna rosnąć), średnia liczba klientów w każdej lokalizacji (powinna rosnąć) oraz średni koszt utrzymania każdej lokalizacji (powinien spadać).