Poza Netią, zakupem mogą być zainteresowane także inne sieci kablowe, jak np. Vectra (która chciała kupić nakładkę poasterową). Słychać także o innych – bardziej egzotycznych – potencjalnych nabywcach. Zainteresowane mogłoby być na przykład T-Mobile, które szuka drogi efektywnego wejścia na rynek stacjonarny w Polsce.

Wiadomo również, że analizy akwizycji na polskim rynku kablowym prowadził Play. Asterem interesował się niegdyś Orange. Nadmiarowa sieć Multimediów, sama w sobie, stanowi czwartego co do wielkości... operatora kablowego w Polsce. To łakomy kąsek.

UOKiK mógłby zadysponować nie tylko sprzedaż tej nakładki, ale również sam tryb sprzedaży. W przypadku Astera pozostawił tę operację UPC, które wybrało sobie potencjalnie najmniej groźnego partnera w postaci Netii. Dzisiaj regulator mógłby np. nakazać sprzedaż sieci nie całościowo, ale kawałkami. Wtedy szansę zakupu miałaby np. także Inea, która wyraża zainteresowanie, ale tylko siecią na terenie swego działania, czyli w Wielkopolsce (Multimedia mają sieć w Koninie i Kaliszu).

Prawdopodobne jest również, że tak samo, jak w przypadku Astera, abonenci Multimediów uzyskają prawo, by w określonym „okresie transferowym” zrezygnować z oferty Multimediów/UPC i bezkarnie przejść do nowego operatora.

Na rynku dyskutowano, czy UOKiK mógłby dodatkowo nakazać UPC sprzedaż część sieci razem z abonentami. Takie środki zaradcze dla ochrony konkurencji na rynku podejmowane np. w trakcie megafuzji kablowych w Stanach Zjednoczonych. W Polsce byłby to precedens. UPC zapewne tego uniknie, choć raczej nie obejdzie się bez konieczności odsprzedaży części sieci.

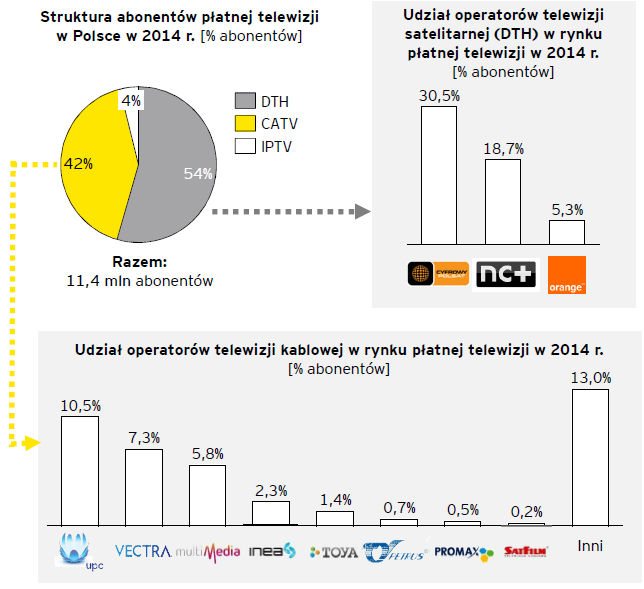

źr.EY

źr.EY

Dzisiaj w dyskusji z UOKiK starania operatora koncentrują się przede wszystkim na tym, jak analizować rynek pod kątem efektów przejęcia Multimediów. UPC chciałoby np. aby jako substytucyjne uznane zostały usługi w sieciach mobilnych. Ponadto, aby UOKiK analizował ogólnopolski rynek telekomunikacyjny, a nie każde miasto osobne. Jedno i drugie spowodowałoby „rozmycie” rynkowej pozycji połączonych sieci kablowych, a zatem łagodniejsze warunki ze strony UOKiK. Raczej bez szans na uniknięcie odsprzedaży nakładki, ale być może z ograniczeniem zasięgu sieci, która trzeba będzie sprzedać, a zatem wpuścić nowego konkurenta na własny teren.

Jakie decyzje ostatecznie, podejmie UOKiK trzeba poczekać. Jedno jest pewne – krajobraz na rynku sieci kablowych w Polsce mocno się zmieni, choć w zgodzie z konsolidacyjnym trendem.

– Faktem jest, że UPC z sukcesem taki kurs strategiczny realizuje. Multimedia Polska, to – po Asterze – kolejny duży element rynku TVK, który wchłonie lider, nie licząc mniejszych akwizycji. Wśród znaczących graczy zostaje jeszcze tylko Vectra, a do tego dwa podmioty o bardzo mocnej pozycji w regionie: Inea i Toya. Gdy weźmiemy pod lupę rynek broadbandu HFC/DOCSIS, to udział UPC oscylował na koniec roku w okolicach 40 proc. Jednak jeśli uwzględniać przejęcie Multimediów, operator kontrolowałoby już wyraźnie ponad połowę tego rynku – mówi Paweł Olszynka, analityk rynku telekomunikacyjnego z firmy PMR.

Także Piotr Mieczkowski, ekspert telekomunikacyjny w Dziale Doradztwa Biznesowego EY uważa, że fuzja jest naturalną konsekwencją konsolidacji rynku. Ma jednak wątpliwości, czy powstały w efekcie twór rzeczywiście będzie rynkowym dominatorem. Zwraca uwagę, że kluczowa jest definicja rynku, którą określi UOKiK, ponieważ wiele się zmieniło od czasu przejęcia Astera.

I tak w segmencie internetu pojawiły się „nielimitowane” oferty w dostępie bezprzewodowym LTE. Obecnie konkurują mocno z dostępem stacjonarnym i dla wielu klientów są substytutem.