W styczniu ubiegłego roku Urząd Ochrony Konkurencji i Konsumentów wydał warunkową decyzję akceptacji przejęcia przez sieć kablową Vectra konkurencyjnych Multimediów Polska. Jednym z warunków, jakie postawił urząd antymonopolowy była sprzedaż sieci w ośmiu miastach, w których siła rynkowa połączonych kablówek byłaby – zdaniem UOKiK – zbyt wysoka. Zaczyna się egzekucja tego warunku. Teasery informacyjne dotarły do potencjalnie zainteresowanych. Jeden wydaje się zdecydowanym faworytem.

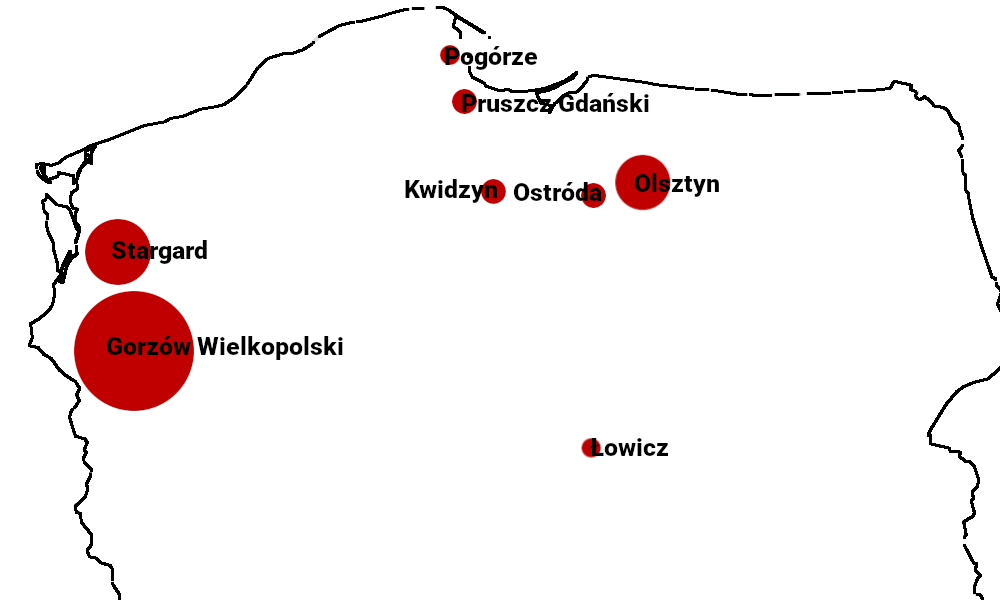

Miasta objęte decyzją UOKiK o sprzedaży sieci oraz przeniesienia umów abonenckich to:

- Gorzów Wielkopolski,

- Kwidzyn,

- Łowicz,

- Olsztyn,

- Ostróda,

- Pogórze (dzielnica Gdyni),

- Pruszcz Gdański,

- Stargard.

– Potwierdzamy, że proces sprzedaży sieci trwa, ale nie komentujemy harmonogramu transakcji – mówi Tomasz Żurański, prezes zarządu Vectry. – Zainteresowanie inwestorów jest duże, proszę mieć na uwadze, że tego typu okazja inwestycyjna zdarza się w Polsce bardzo rzadko.

Z wyjątkiem Gorzowa i Olsztyna wszystkie miasta na powyższej liście są to ośrodki poniżej 100 tys. mieszkańców (a z wyjątkiem Stargardu – poniżej 50 tys. mieszkańców) zamieszkałe łącznie przez ponad pół miliona mieszkańców, czyli nieco ponad 2 proc. miejskiej ludności kraju.

Zasięg sieci, jakie w tych miejscowościach Vectra wystawi na sprzedaż – wedle jej własnych informacji – wynosi około 120 tys. gospodarstw domowych (HP). Pionierskim elementem tej transakcji będzie także zadysponowane przez UOKiK przeniesienie na nabywców sieci w tych miastach umów abonenckich, a więc – ujmując rzecz kolokwialnie – sprzedaż klientów. Vectra nie podaje, ile umów abonenckich musi zmienić właściciela, ale na rynku mówi się o „kilkudziesięciu tysiącach”. Przy średniej penetracji połączonych z Multimediami sieci Vectry na poziomie 38 proc., na 120 tys. HP powinno modelowo przypadać 45 tys. klientów. Biorąc pod uwagę, że mowa o miastach, w których UOKiK stwierdził silną pozycję połączonych sieci, liczba ta może być nawet większa (w marcu ub.r. szacowaliśmy liczbę abonentów w widełkach 80-130 tys.).

Chociaż na sprzedaż w tych miastach jest również sama infrastruktura, to wydaje się, że na bazie abonenckiej, jako generującej konkretny przychód, spoczywać będzie ciężar transakcji. Wydaje się, że rynkowa wartość sprzedawanych aktywów oscyluje w przedziale 50-100 mln.

Vectra nie chce zdradzić struktury transakcji, ale według naszych informacji oferuje na sprzedaż poszczególne sieci pogrupowane w „paczki” inwestycyjnej. Korzystniej z pewnością byłoby zaoferować wszystkie sieci jednemu inwestorowi, ale w ten sposób operator zawęziłby sobie krąg potencjalnych kontrahentów. Poza tym jeden inwestor zawsze może złożyć ofertę na wszystkie „paczki”.