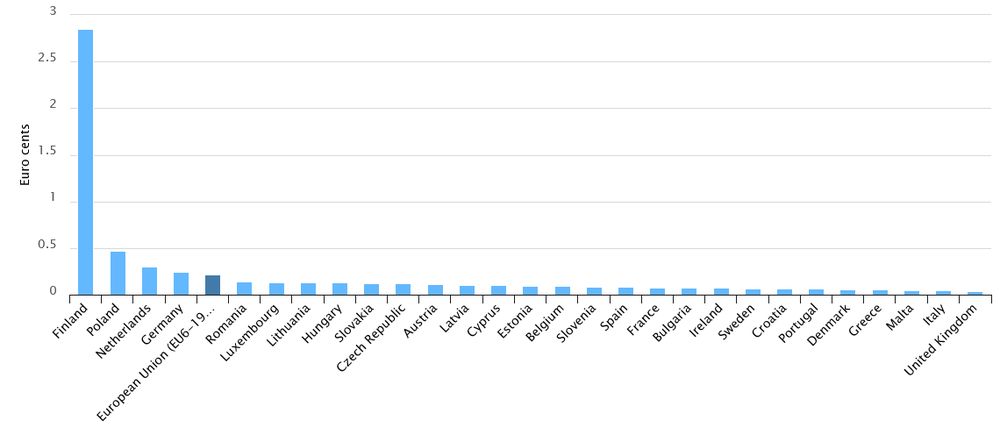

Taka stawka byłaby sześć razy niższa od przeciętnej stawki terminacyjnej w sieci Orange i osiem razy niższa, niż popularna w krajowych sieciach stawka 2,73 gr. Gdyby zestawienie BEREC z 2017 r. było nadal aktualne, to planowana przez UKE stawka byłaby 9. najniższą stawkę w UE – o 66 proc. niższą od unijnej średniej (trzeba zaznaczyć, że aktualne stawki FTR w Unii mogły już ulec zmianie).

Pomysł UKE – delikatnie mówiąc – nie podoba się polskim operatorom. W oficjalnych stanowiskach skrytykowały go zarówno Polska Izba Informatyki i Telekomunikacji, jak i Krajowa Izba Gospodarcza Elektroniki i Telekomunikacji (ostrzej). Obie izby podkreślają, że obniżka FTR spowoduje spadek przychodów operatorów stacjonarnych i pogłębienie negatywnego bilansu rozliczeniowego z zagranicą bez korzyści dla klientów końcowych, którzy i tak dzisiaj mogą korzystać z ofert nielimitowanych w telefonii stacjonarnej.

– Korzyści, które klienci mieli osiągnąć w wyniku wprowadzenia symetrycznych stawek opartych o model bottom-up (obniżka cen, wprowadzenie ofert non-limit) zostały już osiągnięte na polskim rynku poprzez wprowadzenie Płaskiej Stawki Interkonektowej. Wprowadzenie niskich stawek FTR opartych o model bottom-up LRIC nie będzie zatem uzasadnione korzyściami użytkowników końcowych usług głosowych – pisze w swoim stanowisku PIIT.

Licząc liczbę minut zakańczanych w polskich sieciach stacjonarnych na ok. 10 mld i średnią stawkę FTR na poziomie 2 gr, planowana regulacja oznacza skurczenie wartości rynku terminacji z 200 mln zł do 30-35 mln zł rocznie. Realny bilans strat operatorów jest jednak sprawą dosyć złożoną.

Stawki FTR w Europie (styczeń 2017)

źr.BEREC

źr.BEREC

Na bilans strat wpłynie m.in. stawka FTR jaką dzisiaj stosuje każdy z operatorów stacjonarnych. Netia, Polkomtel, T-Mobile, UPC Polska, Multimedia, czy Lovo stosują już dzisiaj stawkę 2,73 gr za minutę. Exatel to jednak 3,4 gr za minutę, Aiton Caldwell – 5,74 gr, Easycall – 3,43 gr a 3S – 3,23 gr – by wymienić tylko kilka sieci. Obniżka FTR w sposób wybitnie negatywny odbije się na stricte hurtowej działalności – handlu ruchem telekomunikacyjnym, jaki prowadzi m.in. Exatel, Netia, T-Mobile, Lovo, czy e-Telko. Tutaj istotna jest nominalna wartość minuty połączenia, od której naliczana jest marża.

W przypadku operatorów rozgłaszających własną numerację i obsługujących klientów końcowych spadek FTR oznacza spadek przychodów z ruchu przychodzącego, ale jednocześnie spadek kosztów terminacji połączeń wychodzących od własnych abonentów, a więc potencjalnie wzrost marży na sprzedaży detalicznej. Bilans tych dwóch czynników będzie jednak inny w przypadku każdego operatora.

Dla przykładu Orange Polska w obszarze usług stacjonarnych na pewno straci więcej na niższych przychodach z terminacji, niż zyska na wzroście marży z usług dla własnych klientów. W przypadku małego lub średniego operatora WLR sytuacja może być jednak inna. Taki operator potencjalnie może nie tylko zyskać na swojej marży, ale nawet pokusić się o obniżkę cen detalicznych. Przy czym pole manewru zyskuje przy ofertach z minimum 1500-2000 wliczonych w abonament minut do wykorzystania, a więc w najdroższych ze sprzedawanych dzisiaj pakietów usług głosowych. Przy tańszych abonamentach – z punktu widzenia klienta – niczego nie zmieni nawet tak wysoka redukcja FTR, jaką planuje UKE. Spaść mogą ceny (lub wzrosnąć marże) usług przez preselekcję lub wdzwanianych (karty-zdrapki), ale to jest margines rynku. Najpoważniejsze obawy o spadek przychodów i detalicznych, i hurtowych jest w segmencie B2B, zwłaszcza średnich i dużych firm, które umieją negocjować z telekomami stawki.