Z drugiej strony aktywa obrotowe (tj. zapasy, należności, czy środki pieniężne) powinny pokrywać zobowiązania krótkoterminowe tj.

Aktywa obrotowe / zobowiązania krótkoterminowe ≥ 1.

Jest to tzw. wskaźnik płynności finansowej, zaś jego wartość pow. 1, oznacza, że firma ma płynność.

Sytuacja przeciwna do wyżej opisanej oznaczałaby, że firma, aby spłacić swoje zobowiązania krótkoterminowe, musiałaby wyprzedawać majątek trwały, a to już może być sygnał ostrzegawczy przed całkowitą niewypłacalnością.

Zaznaczmy w tym miejscu, że płynność poniżej 1 nie musi od razu oznaczać problemów firmy, a może jedynie świadczyć o tym, że firma całe zyski relokuje w budowę majątku trwałego, który docelowo będzie źródłem zysków (zwiększając kapitał własny) i w perspektywie poprawi płynność firmy. Ponadto niepożądaną z punktu widzenie m.in. Ustawy Prawo Bankowe i odpowiedniego rozporządzenia Ministra Finansów jest sytuacja, w której firma ma naruszony lub ujemny kapitał zakładowy. Wówczas mogą wystąpić przesłanki do reklasyfikacji ekspozycji kredytowej, a w konsekwencji do restrukturyzacji lub windykacji.

Najważniejszym krokiem w realizacji każdego projektu inwestycyjnego jest ocena jego rentowności. tj. weryfikacja, czy przepływy generowane w związku z realizacją projektu (tzn. w przypadku inwestycji szerokopasmowej przychody ze sprzedaży abonamentów) pokryją z nadwyżką wszystkie nakłady (wszystkie koszty projektu, koszty operacyjne i spłatę kredytów/pożyczek). Jeżeli taka nadwyżka jest generowana, oznacza ona potencjalny zysk dla Inwestora. W celu usystematyzowania tego procesu Alior Bank przygotował wzory dokumentów dedykowane do Pożyczki szerokopasmowej tj. wnioski kredytowe wraz z załącznikami przystosowanymi do specyfiki branży.

Pierwszym elementem w procesie inwestycyjnym w przypadku Pożyczki szerokopasmowej inwestycyjnej powinna być odpowiedź na dwa kluczowe pytania:

- na jakich aktualnie obszarach funkcjonuje firma?

- na jakich docelowo w ramach realizowanego projektu zamierza się rozwijać?

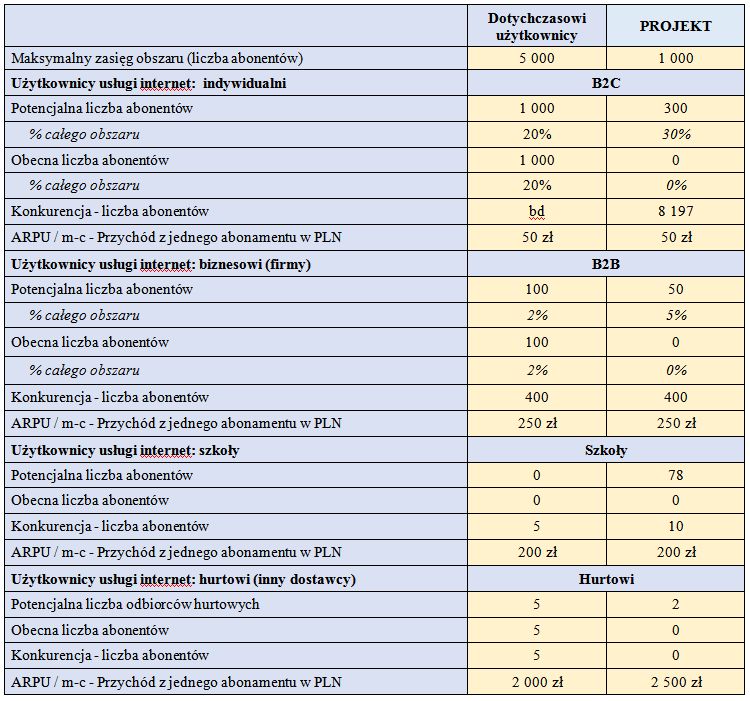

Istotny z punktu widzenia oceny przedsięwzięcia jest maksymalny zasięg obszaru, który w korelacji z liczbą abonentów firmy pozwala na oszacowania nasycenia sieci (parametr bardzo dobrze znany dostawcom sieci).

Bank w tym celu prosi Klienta o przekazanie kilku kluczowych informacji w specjalnie do tego przygotowanej formatce: Są to:

- Maksymalna liczba odbiorców (zasięgu) obszaru.

- Obszary (tereny) obecnej działalności.

- Obszary (tereny) działalności, związanej z realizowanym projektem.

- Struktura potencjalnych odbiorców z podziałem na segment B2B, B2C, szkoły / instytucje publiczne oraz odbiorców hurtowych.

- ARPU (średni przychód z abonenta).

Klient jest także proszony o przygotowanie uproszczonego harmonogramu rzeczowo-finansowego.

W dalszej części skupimy się pokrótce na aspekcie finansowym projektu.

Załóżmy, że firma posiada obecnie 1.100 odbiorców (łącznie B2C, B2B, szkoły) oraz 5 odbiorców hurtowych. Przedsiębiorstwo podjęło decyzję o rozwoju na nowym obszarze. W związku z realizowanym projektem zamierza pozyskać dodatkowo 428 odbiorców (łącznie B2C, B2B, szkoły) oraz 2 odbiorców hurtowych. Struktura przychodów wraz z ARPU została zaprezentowana w poniższej tabeli:

W celu realizacji nowego projektu firma musi ponieść nakłady na zakup sprzętu, wykonawców prac oraz marketing – łącznie 952 tys. zł. Dodatkowo firma uwzględnia w kosztorysie 5% rezerwą na nieprzewidziane koszty. Firma dysponuje środkami w kwocie 100 tys. zł, które chce przeznaczyć na realizację tego projektu. Pozostała część ma być sfinansowana Pożyczką szerokopasmową.