Jednak i dziś według Audytela, najwięksi dostawcy mają za sobą stosunkowo dobry rok. Segment usług data center dał liderowi rynku ATM 75,9 mln przychodów w 2019 r. (wzrost o rekordowe 21 proc. w stosunku do roku poprzedniego w tym segmencie usług). Spółka raportowała poza tym, że na koniec roku powierzchnia kolokacyjna była zajęta lub zarezerwowana przez klientów w ponad 85 proc.

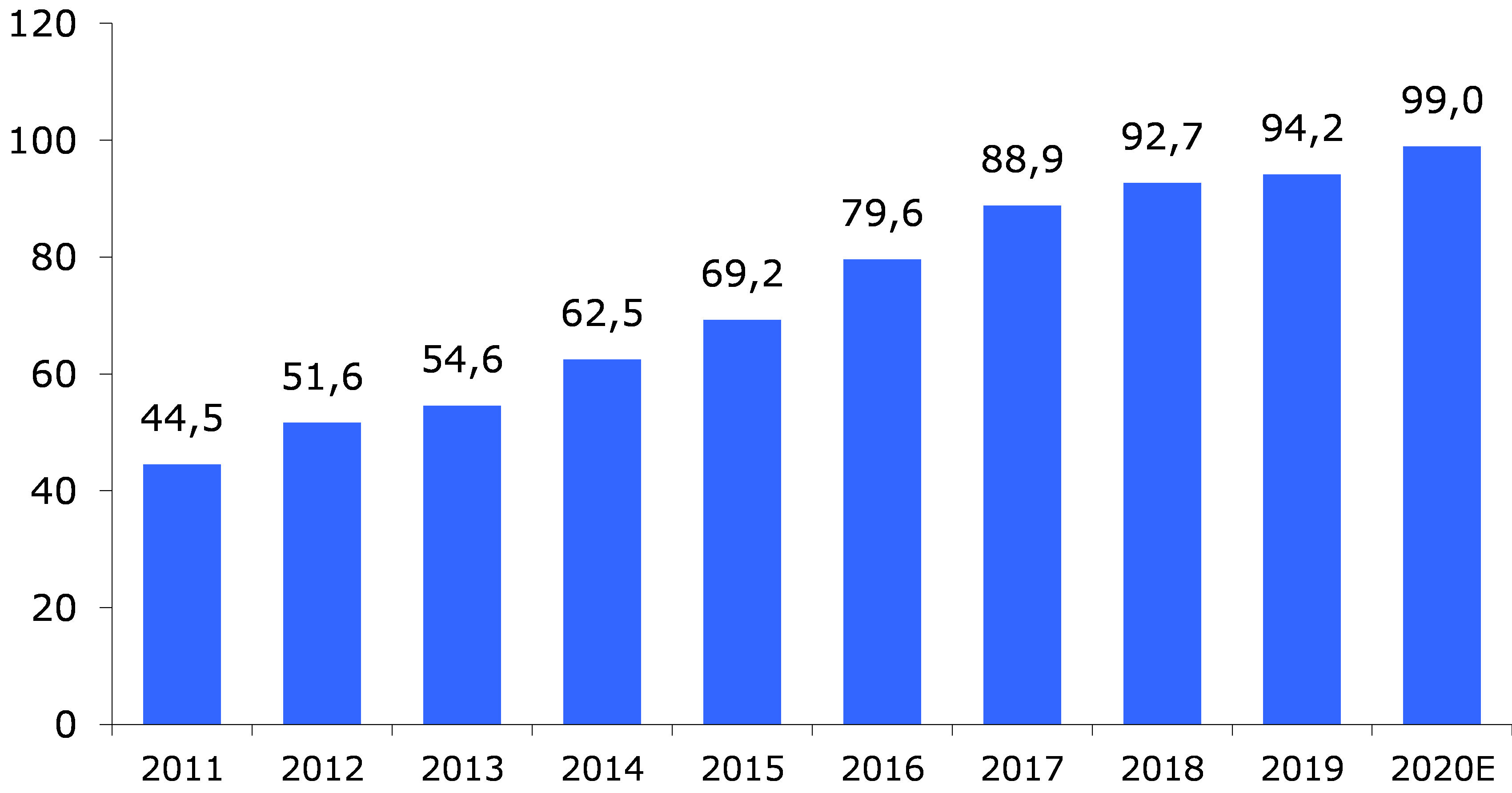

I to nie jest przypadek odosobniony. Audytel zaobserwował bowiem wzrost zajętości powierzchni kolokacyjnej w latach 2018-2019 do średnio 70 proc. z 60 proc. w latach poprzednich. To zaś sprzyjało uruchomieniu programów budowy nowych obiektów lub modernizacji obecnych u większości analizowanych przez Audytel usługodawców. W tym roku więc powierzchnia data center na polskim rynku powinna zbliżyć się do 100 tys. m2.

Spośród zapowiedzi nowych inwestycji, oczywiście największym echem na rynku odbiły się wspomniane wcześniej informacje o planach otwarcia regionów swojej chmury publicznej przez Google Cloud oraz Microsoft. Każdy z tych dostawców deklarował potrzeby infrastrukturalne na kilka serwerowni, i związane z tym miliardowe budżety inwestycyjne.

Swoje plany rozbudowy ogłosili w zasadzie wszyscy kluczowi gracze w Polsce. W gigantycznej jak na polskie realia skali wejście na polski rynek zapowiedział Vantage Data Centers – planuje na 5 ha otwarcie obiektu o docelowej mocy 64 MW i 50 tys. m2 powierzchni brutto. W 2021 r. ma być gotowy pierwszy moduł o mocy 8 MW.

W ocenie Audytela mimo obserwowanego spowolnienia gospodarczego związanego z pandemią COVID-19, aktualna sytuacja może długoterminowo pozytywnie wpłynąć na rynek data center. Wzrosła bowiem waga bezpieczeństwa przetwarzania danych i dostępności usług IT. Dodatkowo transformacja cyfrowa przedsiębiorstw przyspieszy w związku ze zwiększeniem udziału pracy zdalnej i przeprojektowania procesów biznesowych w taki sposób, żeby były one odporne na ewentualną kwarantannę pracowników. To wszystko zaś ułatwi zmianę profilu budżetów IT z CAPEX na OPEX i zwiększy wykorzystanie zewnętrznych infrastrukturalnych usług IT oraz migrację do chmury publicznej.

Według szacunków Audytela, wartość polskiego rynku usług data center i usług powiązanych w 2019 r. wyniosła 1,95 mln zł, a w 2022 r. przekroczy 2 mld zł. Perspektywa omawianych inwestycji oraz popytu związanego z uruchomieniem sieci 5G w Polsce otworzy drogę do wzrostu do poziomu nawet 3,5 mld zł w 2025 r. Jednym z wyzwań stojących przed operatorami data center mogą być rosnące ceny energii elektrycznej, co może wpędzić w kłopoty starsze obiekty. Uwidaczniają się też procesy konsolidacyjne, czego wyrazem była np. transakcja nabycia przez Netią od Ringier Axel Springer Polska (RASP) centrum danych w Krakowie, które było wykorzystywane przez internetową grupę Onet.

Według Audytela, liderem na polskim rynku data center jest ATM, choć prawo do tego tytułu rości sobie też Grupa Cyfrowego Polsatu po zsumowaniu zasobów Netii i Polkomtela. Według Grzegorza Bernatka, ATM ogłosił jednak ostatnio plan rozbudowy swych obiektów, co umacnia go na pozycji numer jeden. I wyjaśnia, że po przejęciu na początku roku byłego data center Onet przez Netię, Grupa Cyfrowego Polsatu liczona łącznie (Netia, Polkomtel i CP) posiada łącznie niespełna 8 tys. m2 powierzchni netto serwerowni. Lider rynku, ATM dysponuje nieznacznie mniejszą powierzchnią, bo ok. 7,7 tys. m2, jednak jest ona niemal w całości przeznaczona dla klientów – w odróżnieniu od spółek Grupy CP, które w dużej części wykorzystują powierzchnię data center na własne potrzeby.

Faktem jest natomiast, że 10 największych graczy na rynku posiada 45 proc. powierzchni kolokacyjnej.