Cyfrowy Polsat ocenia, że w ujęciu ilościowym w ub.r. sprzedaż laptopów wzrosła o ponad 60 proc. Zyskały na popularności klasyczne laptopy i te przeznaczone do gier, zaś słabiej sprzedawały się urządzenia lekkie i mobilne laptopy biznesowe.

Sieć sprzedaży grupy składała się z 1 057 punktów oraz sześciu własnych lub zewnętrznych telefonicznych centrów obsługi. Call center Cyfrowego Polsatu mają ponad 600 stanowisk obsługi telefonicznej i ok. 320 stanowisk do obsługi wniosków pisemnych i elektronicznych.

Zapytaliśmy zarząd Cyfrowego Polsatu o efekty współpracy z Grupą Asseco. Przypomnijmy, że w 2019 r. ogłosiły one strategiczny alians wzmocniony nabyciem przez Cyfrowy Polsat prawie 22 proc. akcji integratora informatycznego. Katarzyna Ostap-Toman mówiła o wielu zadowalających obszarach współpracy, zdaje się jednak, że głównym jest wdrożenie zintegrowanego środowiska informatycznego (system sprzedaży, obsługi klienta oraz konwergentny system rozliczeniowy dla produktów i usług). W 2016 r. Cyfrowy Polsat zawarł w tej sprawie umowę z Huawei oraz Asseco, jako podwykonawcą. W 2019 r. umowa została zerwana a Asseco faktycznie przejęło kontrakt od Huawei. Dzisiaj Mirosław Błaszczak mówił, że Cyfrowy Polsat kończy negocjowanie umowy z Asseco.

Cyfrowy Polsat w raporcie rocznym stosunkowo niewiele miejsce poświęca ogłoszonej sprzedaży infrastruktury mobilnej – 99,99 proc. akcji Polkomtel Infrastruktura – grupie Cellnex Telecom.

W liście do akcjonariusz prezes Mirosław Błaszczyk zapewnia, że transakcja umożliwi „jeszcze szybszy rozwój sieci 5G”, a klientom da dostęp do „usług najwyższej jakości”. Z kolei w raporcie rocznym zarząd spółki twierdzi, że transakcja „wzmocni możliwości inwestycyjne” grupy; pozwoli – poprzez otwartość na współpracę z innymi najemcami – uzyskać „jeszcze większe oszczędności” w rozwoju sieci; umożliwi „optymalizację istniejących w Polsce portfeli wieżowych” oraz szybsze wdrażanie nowych technologii.

– Ekscytujący czas przed nami – mówił dziennikarzom o tym projekcie Maciej Stec, który po stronie Cyfrowego Polsatu negocjował umowę z Cellnex. Jednocześnie odmówił odpowiedzi na pytanie, jakie potencjalne czynniki ryzyka spółka zidentyfikowała w związku z tym projektem.

Więcej informacji jest w prezentacji dla analityków. Ujawniono np., że Polkomtel Infrastruktura miał w ub.r. 958 mln zł przychodów i wypracował 452 mln zł EBITDA AL. Gotówkowe nakłady inwestycyjne spółki wyniosły 433 mln zł.

W raporcie rocznym poinformowano, że z nieco blisko 1,22 mld zł ubiegłorocznych wydatków na inwestycje 58 proc. przeznaczone było na sieć telekomunikacyjną. Rok wcześniej było to 53 proc. z nieco ponad 1,23 mld zł.

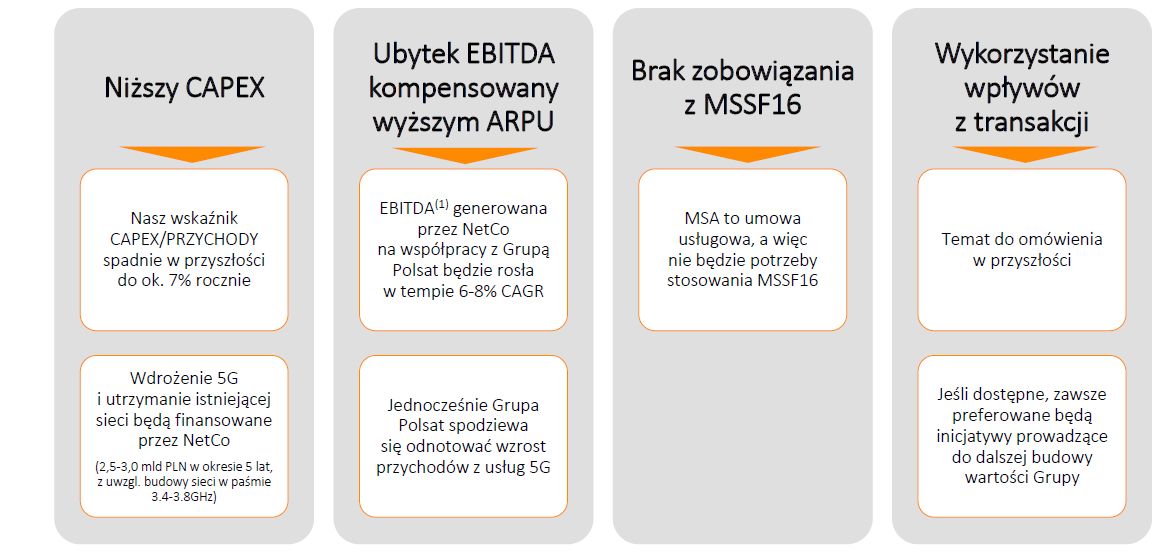

W prezentacji dla analityków stwierdzono, że grupa – dzięki transakcji z Cellneksem – „przechodzi na model CAPEX light”, co oznaczać będzie, że nakłady inwestycyjne stanowić będą w przyszłości 7 proc. przychodów. W 2020 r. było to 10,2 proc.

Poinformowano też, że w ciągu pięciu lat nakłady na wdrożenie sieci 5G i utrzymanie dotychczasowej sieci jakie poniesie spółka sieciowa wyniosą 2,5-3,0 mld zł. Kwota ta uwzględnia budowę sieci 5G w paśmie 3,6 GHz. Jak spółka podawała wcześniej, umowa z Cellnex zakłada obligatoryjny wzrost zamówienia na rozbudowę infrastruktury. Maciej Stec podkreślał, że Cyfrowy Polsat będzie płacił Cellneksowi za pełną pojemność nowej infrastruktury – bez rozliczenia za jakiekolwiek jednostki usługowe np. transfer danych.

W ub.r. w sieci mobilnej grupy przybyło 37 stacji bazowych 2G (ubyło 50 systemów w paśmie 1800 MHz i przybyło 87 w paśmie 900 MHz), 111 systemów NodeB w sieci 3G (ubyły 32 systemy w paśmie 2100 MHz i przybyły 143 systemy w paśmie 900 MHz), 1907 systemów eNodeB LTE (najwięcej – odpowiednio 851 i 410 – w paśmie 2,6 GHz FDD i 2,1 GHz) , a sieć 5G o 1047 nadajników wykorzystujących TDD w paśmie 2,6 GHz.

By Cellnex mógł kupić 99,99 proc. akcji Polkomtel Infrastruktura potrzebna jest zgoda Urzędu Ochrony Konkurencji i Konsumentów oraz banków kredytujących grupę Cyfrowego Polsatu. Infrastruktura mobilna jest bowiem zabezpieczeniem kredytu. Katarzyna Ostap-Tomann uchyliła się podczas wideokonferencji z mediami od odpowiedzi na pytanie, jakie ustępstwa spółka oferuje bankom za zniesienie zastawu i czy jest to np. szybsza spłata kredytów. Nie chciała również powiedzieć, w jaki sposób zagospodarowane zostaną środki ze sprzedaży infrastruktury. Według niej, czas będzie o tym mówić, kiedy strony transakcja zostanie sfinalizowana po uzyskaniu zgód organów antymonopolowych oraz instytucji kredytujących Cyfrowy Polsat.

wsp. Łukasz Dec

Raport roczny grupy

Cyfrowego Polsatu

Prezentacja dla analityków KPI