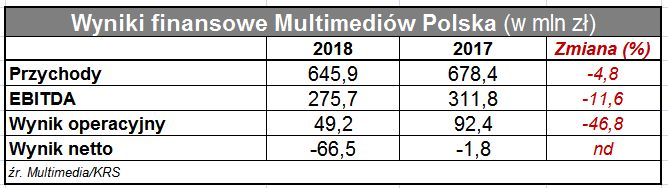

Straty netto Multimediów w 2018 r. pogłębiły się do 66,6 mln zł netto. Głównie z powodu kosztów „starego” zadłużenia oraz kosztów refinansowania obligacji kredytem bankowym. Ciekawe jest zresztą, dlaczego Multimedia zdecydowały się na refinansowanie zadłużenia, co w efekcie podniosło prawie dwukrotnie wartość zobowiązań długoterminowych (do przeszło 1,3 mld zł), które zazwyczaj odlicza się od wartości sprzedawanej spółki.

Po stronie operacyjnej w 2018 r. operator zanotował stratę netto 33 tys. RGU telekomunikacyjnych:

- 4,2 tys. na rynku telewizyjnym,

- 19,4 tys. na rynku internetowym,

- 9,5 tys. na rynku głosowym.

Zastanawiające jest, że przy tych stratach spółka miała aż 30 mln zł więcej przychodów z rynku telewizyjnego. Multimedia tłumaczą to trwającą „od kilku lat migracją naszych klientów do usług cyfrowych oraz sprzedaży usług telewizji cyfrowej i programów premium”. Nie poprawia to jednak ogólnego obrazu erodującego biznesu operatora, co potwierdzają nieoficjalne informacje z wnętrza spółki. Pogorszenie wyników stanowi zarówno efekt, jak i element trwającego procesu przejęcia, ponieważ stanowi element negocjacji finansowych warunków sprzedaży.

Uczestnicy takich operacji szacują, że o ile negocjacje warunków pomiędzy stronami można liczyć na 6-12 miesięcy, to działania UOKiK na kolejne 8-14 miesięcy. Na potrzeby analizy rynku i zaopiniowania transakcji urząd anymonopolowy korzysta z danych oraz rekomendacji Urzędu Komunikacji Elektronicznej, ale sam je przetwarza i sam podejmuje decyzję. W przypadku przejęcia Multimediów przez Liberty Global UKE rekomendował akceptację transakcji z nałożeniem na zakupioną sieć obowiązków hurtowego dostępu. UOKiK zadysponował jednak fizyczne rozdzielenie i sprzedaż nakładkowej sieci. Priorytetem urzędu jest bowiem nie tylko zachowanie konkurencji na rynku, ale także podtrzymanie ciągłości świadczenia usług abonentom, co w przypadku rozdziału sieci jest czasochłonne. Dodajmy do tego, że (jak na razie) UOKiK nie godzi się uznać mobilnego dostępu do internetu i usług telewizyjnych na platformach satelitarnych za ekwiwalent wobec internetu i TV w sieciach kablowych. Uznaje zatem planowaną koncentrację za ograniczenie konkurencji i w efekcie musi wdrożyć środki zaradcze.

Warunki proponowane przez UOKiK wymagają negocjacji pomiędzy stronami transakcji. To także nie jest łatwe. Wedle nieoficjalnych informacji, właściciele Multimediów są zdecydowani by tym razem nie ponosić ciężaru i kosztów wdrożenia środków zadysponowanych przez regulatora, ale to by znaczyło, że ponieść je musi Vectra.

Dodajmy do tego, że strony transakcji same w ubiegłym roku zerwały negocjacje, by po jakimś czasie do nich powrócić z czego wynika, że tyleż prawo i procedury administracyjne, ile polityka negocjacyjna przedsiębiorców wpływają na długotrwałość M&A, które zdaniem regulatora ograniczają konkurencję na rynkach.

Co prawda, wedle nieoficjalnych informacji, sprawa przejęcia Multimediów zmierza w pożądanym przez strony kierunku, ale długotrwałość postępowania obniży poziom uzyskanych przez nich korzyści.