Zmiana sposobu raportowania kart SIM, jakiej dokonał w ostatnim kwartale Play, zdemolowała nasz cokwartalny przegląd wyników operacyjnych operatorów mobilnych. Zapewne do 12 miesięcy zajmie nam ponowne dojście do bardziej jasnego obrazu sytuacji.

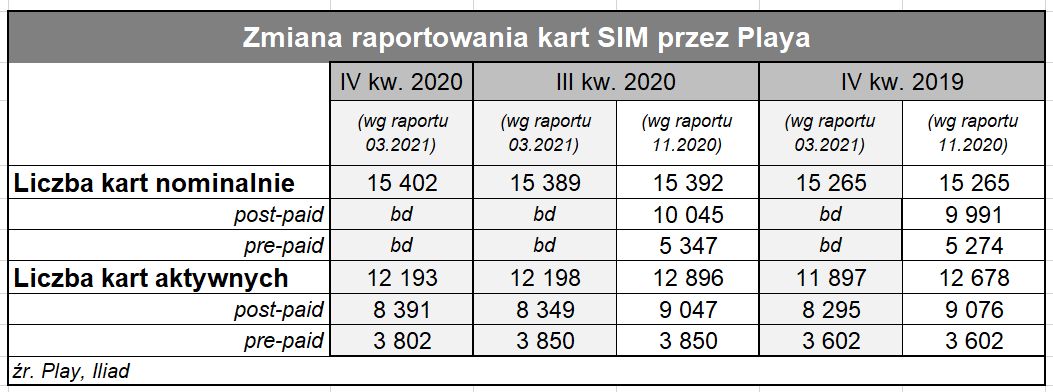

Do tej pory Play podawał zarówno nominalną bazę swoich klientów, jak i bazę klientów, których – wedle swojej definicji – uważał za aktywnych. Po giełdowym delistingu podaje już tylko bazę klientów aktywnych. To logiczne, ale nasze zestawienia do tej pory bazowały na liczbie nominalnej.

Mając świadomość, że metodyka raportowania czterech graczy nie jest taka sama, zakładaliśmy, że – nie mając w pełni porównywalnych danych – maksymalne wartości lepiej oddają obraz całego rynku. Zrozumiałe, że dla inwestora strategicznego Playa „martwe dusze” w bazie nie mają wartości, i że dopasowuje ją do własnej metodologii, aby raportować własnym akcjonariuszom. Oznacza to jednak, że udziały rynkowe Playa – liczone wedle dotychczasowej metodyki – lecą na łeb na szyję.

Skoro w ujęciu nominalnym Play stracił w IV kw. 3,2 mln kart SIM, to aby cokolwiek dowiedzieć się o jego osiągnięciach w IV kw. należałoby spojrzeć tylko na dane o klientach aktywnych. Ale tutaj także niespodzianka – ta metodyka także się zmieniła a historyczne dane zostały skorygowane.

Jeżeli porównamy bazę aktywnych klientów Playa – dane za IV kw. 2020 r. opublikowane w marcu 2021 r. z danymi za IV kw. 2019 – to widzimy ubytek 485 tys. kart SIM w całej bazie, w tym ubytek 685 tys. kart post-paid i przyrost 200 tys. kart pre-paid. Play jednak zaktualizował dane za IV kw. 2019 r i dlatego, publikując wyniki za ub.r., mógł zaraportować 296 tys. kart SIM więcej w całej bazie, 96-tys. przyrost kart post-paid oraz 200-tys. przyrost kart pre-paid (jak widać zmiany metodologii musiały dotknąć głównie segmentu kontraktowego). Z danych opublikowanych w tym roku wynika, że w IV kw. Play zdobył netto 42 tys. aktywnych kart kontraktowych, a stracił 48 tys. kart pre-paid. Niemniej poniższe zestawienie traktujemy tylko poglądowo.

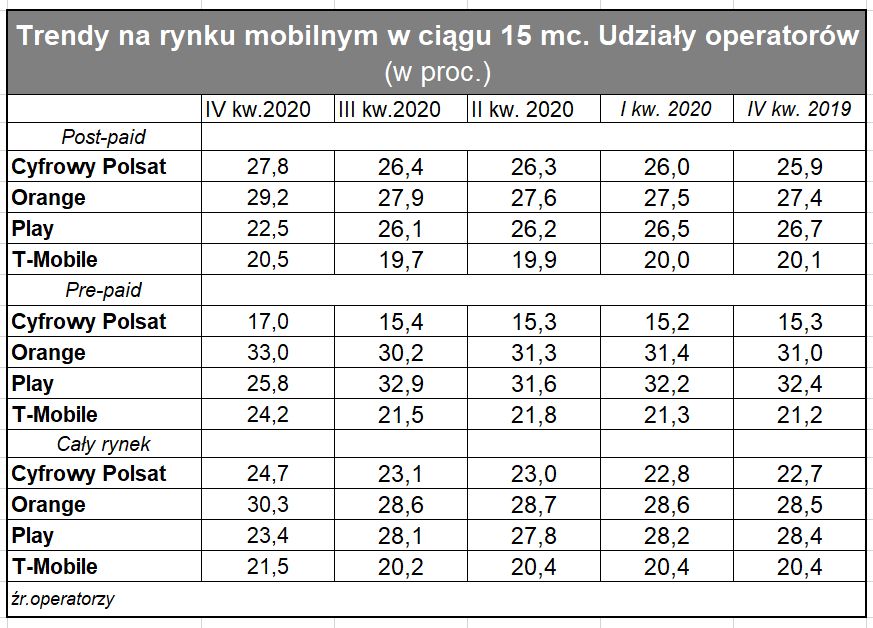

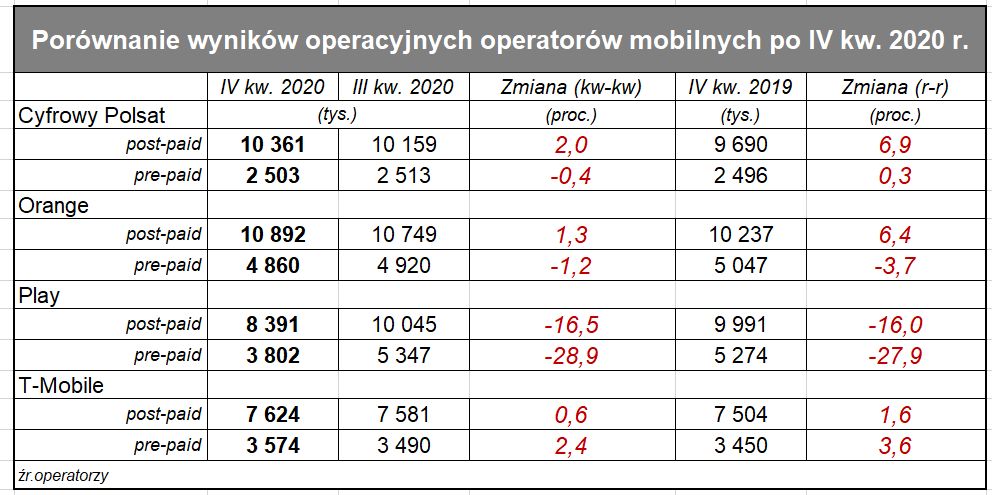

Jasne, że przetasowania metodologiczne musiały odebrać Playowi po kilka punktów procentowych udziału w każdym segmencie rynku. W efekcie operator spadł na 3. miejsce w całym rynku kart SIM i na 2. miejsce na rynku pre-paid, gdzie już niewiele dzieli go od T-Mobile. Na rynku post-paid nie zmienił 3. pozycji, choć utracił kilka punktów procentowych udziału.

Trzeba tutaj zaznaczyć, że dopóki brak jednolitej metodologii raportowania, dopóty wszelkie zestawienia (jak nasze) będą przybliżone. Tak jak wcześniej przecenialiśmy w naszym zestawieniu udziały Playa w rynku, tak teraz przeceniać będziemy innych operatorów. Choćby Orange, w bazie post-paid którego uwzględniamy (bardzo liczne) karty M2M, których Play obecnie już nie raportuje, podobnie jak przestał raportować techniczne SIM.

Trzeba tutaj zaznaczyć, że dopóki brak jednolitej metodologii raportowania, dopóty wszelkie zestawienia (jak nasze) będą przybliżone. Tak jak wcześniej przecenialiśmy w naszym zestawieniu udziały Playa w rynku, tak teraz przeceniać będziemy innych operatorów. Choćby Orange, w bazie post-paid którego uwzględniamy (bardzo liczne) karty M2M, których Play obecnie już nie raportuje, podobnie jak przestał raportować techniczne SIM.

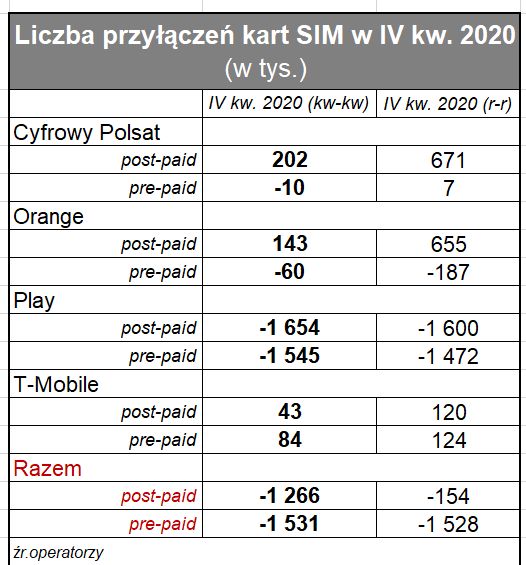

Jeżeli chodzi o pozostałych operatorów, to Cyfrowy Polsat kontynuuje swój rajd na rynku kontraktowym. IV kw. 2020 r. był dla niego najbardziej od trzech lat udanym okresem sprzedaży kart kontraktowych. Orange nadal pilnuje bezpiecznego dystansu do konkurenta w tym segmencie. T-Mobile kontynuuje strategię ostrożnej inwestycji w rynek kontraktowy i odważniejszej w rynek pre-paid, który akurat obaj główni konkurenci raczej pomijają.

Ze względu na nowe raportowanie Playa cały rynek mobilny w Polsce skurczył się o 2,8 mln kart SIM. Segment post-paid cofnął się liczbą do przełomu 2019 i 2020 r. a rynek pre-paid do… 2005 r.