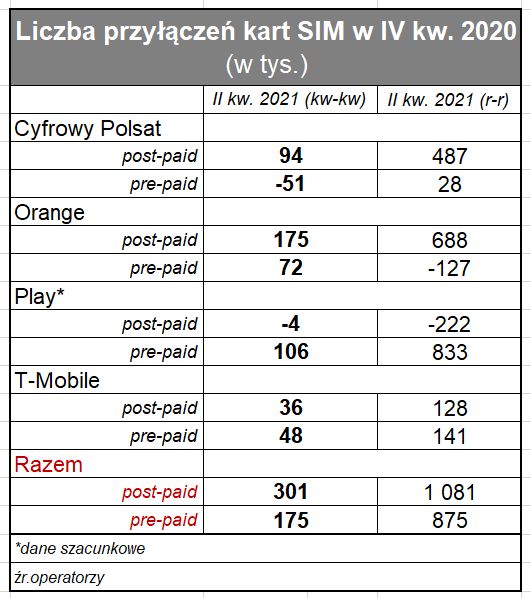

W II kwartale tego roku Orange najszybciej ze wszystkich operatorów pozyskiwał nowe aktywacje SIM. Ostro konkurujący z nim Plus złapał drugi oddech po zadyszce z początku roku, ale jego wyniki nie są tym, do czego przywykliśmy w ciągu ostatnich dwóch lat. Kolejne kwartały pokażą, czy Plus nadal bije się o wzrost udziałów w rynku, czy zaczyna konsumować efekty ofensywy z lat 2019-2020.

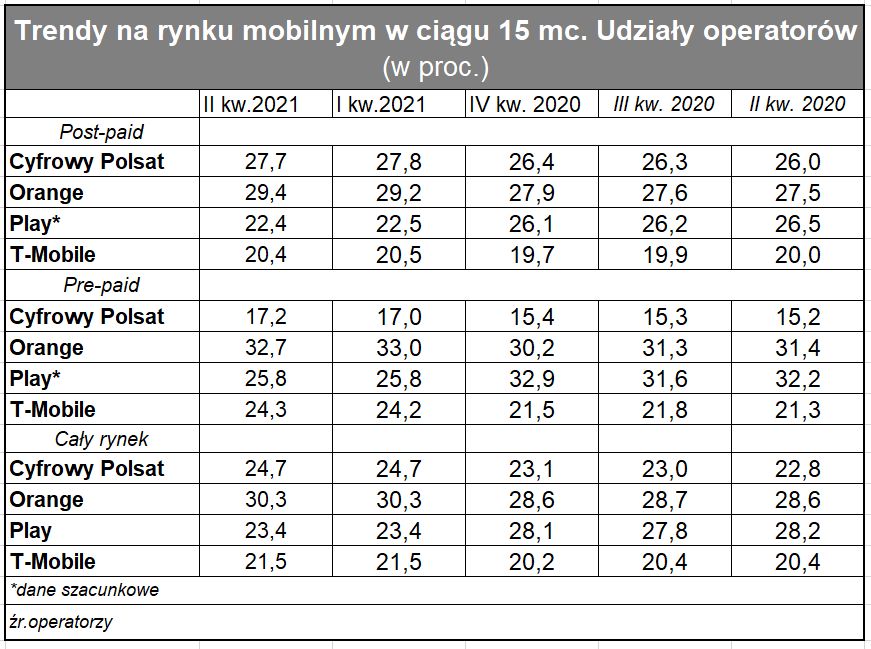

W ciągu tych dwóch lat Plus zyskał 1,3 pkt. proc. udziału w rynku post-paid, podczas gdy Orange 1 pkt. proc. Stało się to kosztem spadku udziałów dwóch pozostałych graczy – głównie Playa. Obie czołowe na rynku kontraktowym firmy „odpuściły” pre-paid i obie straciły w nim udziały, przy czym Orange bardziej. Tu z kolei ich kosztem zyskiwał Play. Orange jednak bardziej też niż Plus stara się powstrzymać erozję na rynku usług przedpłaconych.

W efekcie polityki ostatnich lat liderem rynku post-paid jest wciąż Orange, Plus mocno nadrobił udziały, ale dystans między tymi dwoma operatorami oraz Playem trudno uznać za duży. Odstaje natomiast T-Mobile. Znacznie bardziej zróżnicowana sytuacja jest na rynku pre-paid, gdzie Play ma udział przeszło dwa razy większy od udziału Plusa.

Play, jak wiadomo, dostarcza nam od końca 2020 r. metodologicznego problemu, ponieważ przestał publikować dane na temat nominalnej liczby kart w rozbiciu na segmenty pre-paid i post-paid, pozbawiając nas danych, z których do tej pory korzystaliśmy (dla porządku: Play podaje obecnie liczbę aktywnych kart post-paid, pre-paid i całej bazy aktywnej, a dla bazy nominalnej podaje tylko zsumowane dane, bez rozbicia na dwa segmenty). Wstępnie zastosowaliśmy podawane przez operatora dane o liczbie kart aktywnych, co zaowocowało natychmiastowym spadkiem udziału Playa w rynku. Z tym pół biedy, ale brak danych o nominalnej liczbie kart pozbawia nas możliwości uwzględnienia kart M2M oraz tzw. „technicznych”, co (po części) podają konkurencyjni operatorzy i co my uwzględniamy. Nowe raportowanie Playa utrudnia więc porównanie wyników z konkurencją.

Postanowiliśmy więc czasowo wrócić do starej metodologii a nominalną liczbę kart pre-paid i post-paid Playa po prostu oszacować na podstawie bieżących i historycznych danych. W ten sposób – kosztem dokładności – uzyskaliśmy spójność z danymi prezentowanymi w przeszłości i lepszy obraz bieżącej sytuacji Playa. Ujęcie ma bowiem znaczenie. O ile bowiem Play uzyskał w II kw. 2021 r. 36-tys. wzrost bazy aktywnych kart post-paid, o tyle w ujęciu nominalnym ta baza spadła o 4 tys. Jeżeli jednak chodzi o rynek pre-paid, to różnicy praktycznie nie ma. W obu ujęciach operator zyskał ponad 100 tys. kart. Trudno nam zatem stwierdzić na pewno, że Play ma dosyć spadku liczby kart i zaczyna aktywniej sprzedawać, co mogą sugerować dane o liczbie kart aktywnych.

Szacunkową metodologię będziemy stosować przynajmniej do końca bieżącego roku.

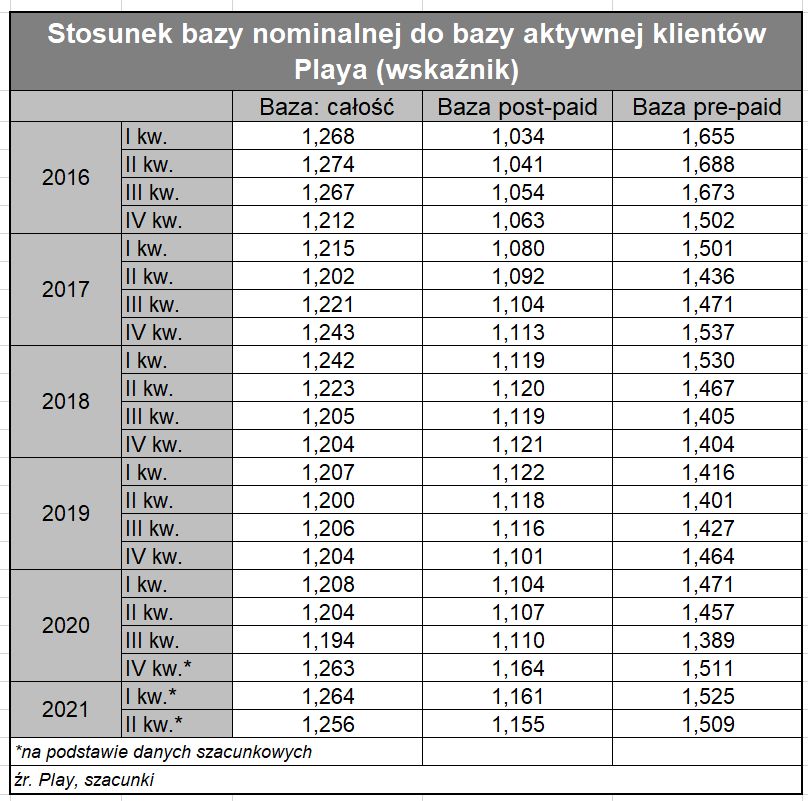

Jej opracowanie pokazało nam jeszcze kilka ciekawostek statystycznych. Różnica w nominalnej a aktywnej bazie Playa jest w ciągu pięciu ostatnich lat mniej więcej stała – na poziomie ok. 20 proc. – z tendencją do niewielkiego spadku. Co naturalne, różnice w bazie aktywnej versus baza nominalna były mniejsze dla segmentu post-paid, ale z tendencją wzrostową wraz z rozwojem ofert multiSIM oraz dodawaniem do kontraktów głosowych kart data. Różnice w bazie pre-paid były i są większe, ale dla odmiany mają tendencję spadkową.

Co ciekawe, wraz z wprowadzeniem nowego systemu raportowania pod koniec 2020 r. różnica w obu bazach gwałtowanie skoczyła do poziomów z 2016 r. – jak wynika z naszych szacunków: zarówno dla bazy post-paid, jak i pre-paid. Niewykluczone, że nowy właściciel zmienił system raportowy, ponieważ widzimy pewne korekty w historycznych danych Playa prezentowanych obecnie przez Grupę Iliad w stosunku do tego, co w przeszłości prezentował polski operator.