Orange jest nominalnie największy na rynku nie tylko z powodu skutecznej sprzedaży, ale i metody raportowania kart SIM. Niemniej, mimo metodycznej ułomności, mogliśmy obserwować trendy i wyciągać pewne wnioski.

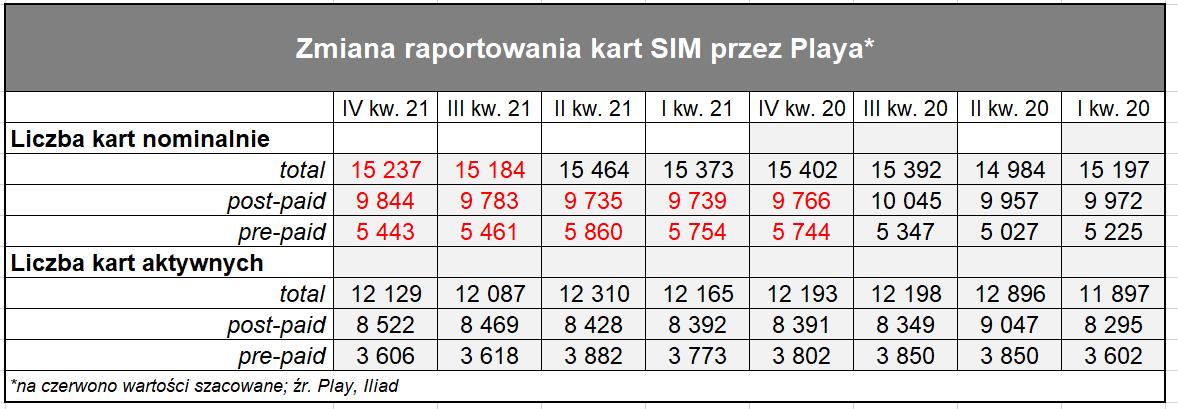

Pierwszy cios naszemu przedsięwzięciu zadał Play. Po przejęciu operator dostosował swoje raportowanie do standardów Grupy Iliad, którą interesowały tylko karty generujące przychód. Wcześniej przez kilka lat Play raportował zarówno nominalną, jak i aktywną bazę SIM. Myśmy korzystali z tej pierwszej liczby, choćby dlatego, że według nas była kompatybilna z danymi publikowanymi przez Orange. Mieliśmy jednak świadomość, że zawyża to o ok. 2,5 mln całą bazę Playa i o 1-1,5 mln jego bazę post-paid. Znamienne, że różnica w aktywnej i nominalnej bazie pre-paid, był znacząco wyższa. Karty pre-paid zawsze łatwiej było dystrybuować i podbijać nimi statystyki.

Iliad nie interesowało już jednak demonstrowanie wzrostów i sztuczne zawyżanie bazy. Od III kwartału 2020 r. Play zaczął zatem podawać nominalną liczbę kart SIM w całej bazie, ale split na post-paid i pre-paid prezentowany był już tylko w ujęciu kart aktywnych. Aby zachować metodyczną ciągłość, na podstawie bieżących i historycznych danych szacowaliśmy dalej bazę Playa na starych zasadach (czyli w ujęciu kart nominalnych). Z celem jednak, aby do 2022 r. przejść już tylko na kalkulację kart aktywnych, jednorazowo korygując udziały Playa w rynku kart SIM. Tym bardziej, że w połowie 2021 r. Iliad przestał publikować nominalną bazę, poprzestając tylko na kartach aktywnych.

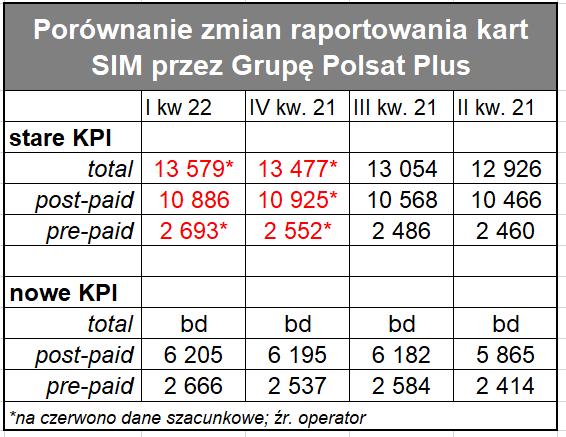

Ostateczny cios dla naszych statystyk przyszedł ze strony Grupy Polsat Plus. Od III kwartału 2021 r. grupa radykalnie zmieniła metodologię publikowania KPI w obszarze usług mobilnych, wyłączając z nich karty SIM w telefonach klientów biznesowych. Dotyczy to większych podmiotów, ponieważ segment SOHO grupa (jak i inni MNO) zalicza do B2C. W tym momencie utraciliśmy już całkiem porównywalność danych – i historycznych, i bieżących. Segmentu B2B bowiem nie wydzielał i nie wydziela z bazy żaden inny MNO.

Grupa PolsatPlus tłumaczyła ten krok konsolidacją wyników Netii i specyfiką segmentu B2B, w którym „RGU drugiemu RGU nie równe”. To prawda, acz poczyniony zabieg nie tyle rozjaśnia sytuację Netii (która liczby klientów biznesowych, jak to robi obecnie, nigdy nie podawała), ile zaciemnia sytuację Polkomtela. Porównując nowe KPI ze wcześniej publikowanymi widać, że obecnie umyka od 4 mln do 4,5 mln kart SIM, jakie obsługuje operator. Przede wszystkim w segmencie post-paid, z którego ostała się niespełna 60 proc. dawnej liczby. Co na marginesie daje pewne pojęcie o liczbie SIM klientów biznesowych, które obsługuje Polkomtel. Zmiana metodyki skrywa także segment M2M, który był istotnym elementem rynkowego rajdu Polkomtela w latach 2019-2020.

Gdyby na podstawie nowych i starych KPI wyliczyć wskaźniki, zastosować je do przeszacowania danych obecnie publikowanych przez operatora, to okazałoby się, że na rynku post-paid urósł w IV kwartale 2021 r., ale zanotował stratę netto w I kwartale tego roku. Wedle oficjalnych danych zaś urósł (nieznacznie) w obu tych okresach sprawozdawczych.

Na rynku pre-paid zmiana metodyki raportowania Polkomtela jest niemal niewidoczna – różnica w bazie nowych i starych KPI, to zaledwie kilka punktów procentowych. To nie dziwi, bo pośród klientów biznesowych usług na kartę raczej nie ma zbyt dużo.

Kiedy Play opublikuje wyniki za I kwartał 2022 r. (najbliższy piątek) pokusimy się pewnie o ostatnie kwartalne zestawienie wyników wszystkich czterech MNO, częściowo na podstawie estymacji. Później takie szacowanie, przynajmniej jako regularne przedsięwzięcie, traci sens skoro kilka milionów wciąż zarejestrowanych w systemach CRM kart SIM pozostaje poza zasięgiem wzroku. Pozostaną dane UKE i szacowanie bieżącej sytuacji na rynku. Na dobrą sprawę, w jakiejś mierze, zawsze tak było.