(źr.Flickr)

(źr.Flickr)Ubiegłoroczna zgoda na połączenie niemieckich sieci mobilnych O2 i E-Plus jasno pokazała, że polityka Komisji Europejskiej w sprawie koncentracji ewoluuje w kierunku zgody na spadek konkurencji. Austriackie doświadczenia pokazują, że jest to równoznaczne ze znaczącym wzrostem cen usług operatorów mobilnych. Godząc się więc na redukcję liczby graczy MNO działających w jednym kraju, Komisja jednocześnie promuje wirtualnych operatorów komórkowych, którzy mają zaostrzyć konkurencję na rynku detalicznym. Czy rzeczywiście jest to skuteczny sposób klienci niemieckich sieci przekonają się w najbliższych miesiącach.

Obwarowane zapisami o współpracy z MVNO zgody Komisji na koncentrację w Austrii (przejęcie Orange przez Hutchisona), w Irlandii (przejęcie O2 przez Hutchisona sieć) i Niemczech dotyczyły jedynie rynku mobilnego. Transakcje planowane w Wielkiej Brytanii natomiast kompletnie zmienią krajobraz całej telekomunikacji na Wyspach.

Coraz mniej operatorów

Za sprawą przejęcia O2 przez 3UK liczba operatorów mobilnych spadnie do tam trzech (już kilka lat temu Orange i T-Mobile połączyły swoje sieci w ramach EE). Zakup EE przez BT oznacza z kolei powstanie zintegrowanego operatora zdolnego do świadczenia na masową skalę kompletu usług telekomunikacyjnych. Co prawda inni gracze na brytyjskim rynku stacjonarnym: Virgin Media, BSkyB, czy TalkTalk mają możliwość zreplikowania przyszłej oferty usług i pakietów grupy BT, ale skala ich działalności jest mniejsza niż w przypadku operatora zasiedziałego.

BT ma 32,1proc. brytyjskiego rynku stacjonarnego internetu. Drugim graczem jest BSkyB (22,8 proc.), trzecim – Virgin Media (19,8 proc.), a czwartym – TalkTalk (18,3 proc.). Na rynku mobilnego dostępu największym graczem jest EE (33,8 proc. rynku pod względem przychodów). Wyprzedza ono Vodafone (26,5 proc.) i O2 (26,2 proc.). Czwartą pozycję ma sieć 3UK (10,2 proc.). Pozostałe 3 proc. należy do operatorów wirtualnych, w tym związanych z Virgin Media i TalkTalk.

Teoretycznie możliwe jest, że 3UK, O2 oraz Vodafone połączą siły z którymś z silnych graczy stacjonarnych jako alternatywa dla rynkowej siły BT. Nie ma jednak pewności, że do czegoś takiego dojdzie. Na rynkowy balans wpłyną także dostawcy usług OTT. Problem w tym, że ich skuteczność w duże mierze zależy od cen, jakości i warunków świadczenia klientom telekomów usług dostępu do internetu.

Netflix, czy Hulu wymagają dobrego, szybkiego łącza bez limitów transferu danych (a te akurat na brytyjskim rynku stacjonarnym wciąż są stosowane). Do komfortowego korzystania z WhatsUp, Facebook Messenger potrzeba dostępu do tanich, dużych pakietów mobilnej transmisji danych. Bez tego OTT nie ograniczą możliwego wzrostu kosztów SMS i rozmów w sieci mobilnej, ani nie ograniczą siły konkurencyjnej operatora zintegrowanego.

Komisja Europejska i Ofcom, brytyjski regulator rynku telekomunikacyjnego i mediów, powinni więc szukać remedium, które skutecznie obroni interesy klientów i firm przed ewentualnymi skutkami dominacji BT na rynku.

Ratunkiem dostęp regulowany

W styczniu Ofcom rozpoczął konsultacje dotyczące marży BT w VULA (Virtual Unbundled Local Access), czy odmiany LLU nie wymagającej dużych inwestycji po stronie operatora-biorcy. Jak twierdzi regulator, celem jest z jednej strony zapewnienie BT zysku i elastyczności cenowej z usług hurtowych, a z drugiej zagwarantowanie odpowiednich marż operatorom korzystającym z jego sieci w dostarczaniu usług "superszybkiego internetu". Inaczej rzecz ujmując: regulacja ma zapobiec manipulowaniu przez BT cenami hurtowymi i detalicznymi w celu uniemożliwienia konkurentom skonstruowania korzystnej dla klientów oferty detalicznej.

W propozycji Ofcom zawarto zapis o "odpowiedniej" różnicy między cenami hurtowych i detalicznych usług dostępu do internetu BT, który ma nie dopuścić do zawężania marży na usługach detalicznych operatorów alternatywnych, co z kolei jest podstawową taktyką obronną operatów zasiedziałych. Samo pojęcie "odpowiednia różnica" jest – delikatnie mówiąc – nieprecyzyjne i zostawia spore pole do interpretacji, co zresztą znamy i z polskich doświadczeń.

Tasowanie pasma

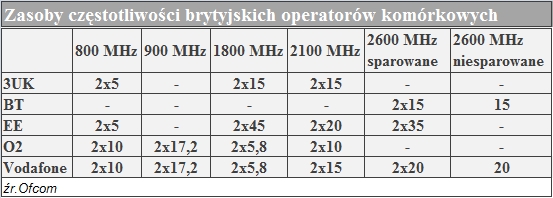

W ramach akceptacji fuzji Ofcom i KE mogą także nakazać grupom BT i EE oraz O2 i 3UK pozbycie się części posiadanego pasma radiowego. W przypadku pierwszej grupy w grę wchodzić będzie zapewne wystawienie na sprzedaż części częstotliwości 2600 MHz. Druga grupa musiałaby prawdopodobnie pozbyć się części pasma 1800 MHz, a być może także 800 MHz i 2100 MHz.

Otwarte pozostaje pytanie, kto może być zainteresowany tymi zakresami. Pojawienie się czwartego gracza na nasyconym, brytyjskim rynku mobilnym jest mało prawdopodobne. Koszty z tym związane wydają się stanowczo za wysokie nawet dla tych, którzy mają bardzo duże zdolności finansowe. Być może 3UK i O2 będą zainteresowane 2600 MHz, zaś Vodafone pasmem, które potencjalnie miałoby sprzedać 3UK i O2. Zasoby pozostałyby więc w rękach już działających na rynku graczy.

Bez względu na to, jak ułożą się klocki na brytyjskim rynku telekomunikacyjnym analitycy Forrester Research są zdania, że w Europie do końca dekady liczba operatorów zmniejszy się mniej więcej o połowę. Część zostanie przejęta, a pozostali po prostu zbankrutują.