Tyle, wedle naszych nieoficjalnych informacji, zapłaciła Vectra za 100 proc. akcji Multimedia Polska. Z tej kwoty 1 mld zł pochodziło ze środków własnych Vectry, a 1,5 mld zł stanowiło finansowanie dłużne. Vectra (konsekwentnie) odmawia odniesienia do informacji o finansowych parametrach zakupu Multimediów Polska.

Przypomnijmy, że w 2016 r. grupa Liberty Global, właściciel UPC Polska, uzgodniła z właścicielami tych samych Multimediów przejęcie za kwotę 760 mln dol., która wówczas stanowiła ekwiwalent 3,3 mld zł (transakcja ostatecznie nie doszła do skutku). Trudno co prawda wprost porównywać te kwoty, nie znając szczegółowych warunków obu transakcji.

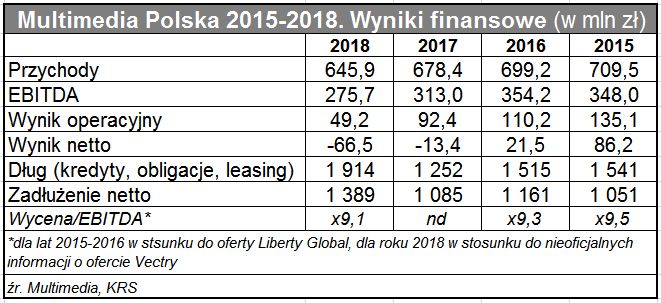

Niższą w ciągu trzech lat wycenę Multimediów uzasadniałyby pogarszające się wyniki finansowe operatora, które spadały w każdym z istotnych punktów w szczególności wynik EBITDA. Nie znamy co prawda wyników operatora za 2019 r., ale nie ma powodów sądzić, aby mogły się radykalnie poprawić, zwłaszcza jeżeli chodzi o wielkość przychodów. Niewykluczone jednak, że szykując się do transakcji sprzedaży, Multimedia poprawiły wynik EBITDA, jak to się im udało w 2016 r., kiedy ich właściciele negocjowali z Liberty Global.

Niemniej sama wartość zadłużenia Multimediów (którą to wartość Vectra musiała wliczyć do swojej oferty) wzrosła od 2016 r. o ok. 400 mln zł. Ponadto przy transakcji sprzed trzech lat, to właściciele Multimediów mieli wziąć na siebie realizację warunków zawieszających, jakie zaordynował UOKiK. Teraz te warunki zrealizuje kupujący.

Niemniej sama wartość zadłużenia Multimediów (którą to wartość Vectra musiała wliczyć do swojej oferty) wzrosła od 2016 r. o ok. 400 mln zł. Ponadto przy transakcji sprzed trzech lat, to właściciele Multimediów mieli wziąć na siebie realizację warunków zawieszających, jakie zaordynował UOKiK. Teraz te warunki zrealizuje kupujący.

W stosunku do wyników finansowych Multimediów za lata 2015-2016, oferta Liberty Global stanowiła 9,3-9,5 razy wartość EBITDA (nie licząc zadłużenia). Domniemana wartość ceny, jaką zapłaciła Vectra stanowiłaby w stosunku do wyników Multimediów za 2018 r. mnożnik 9,1 – nieco niższy, ale wciąż na zbliżonym poziomie.

wsp. t.ś.