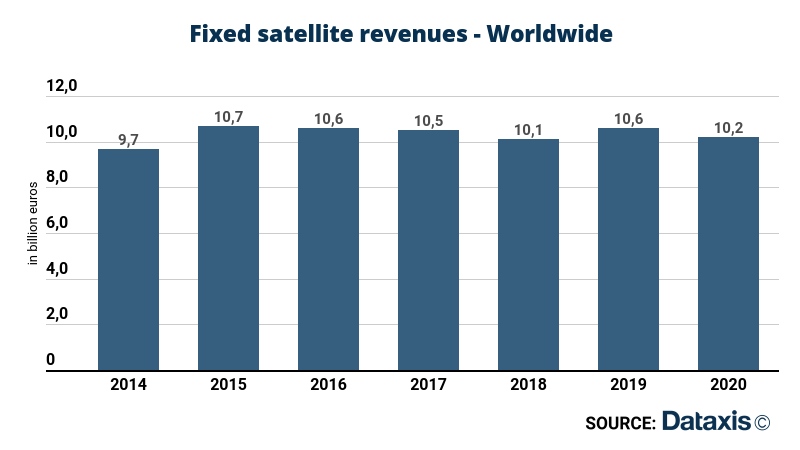

Po latach znaczącego wzrostu w najbardziej rozwiniętych krajach utrzymuje się spadek dostarczania treści wideo za pośrednictwem łączy satelitarnych, co skutkuje ograniczonym, ale stałym spadkiem obrotów operatorów świadczących usługi satelitarne FSS (Fixed Satellite Services - dwukierunkowe transmisje do użytkowników stacjonarnych), czytamy w raporcie firmy Dataxis na temat aktualnej kondycji rynku cywilnej łączności satelitarnej.

Spośród 45 operatorów zapewniających usługi cywilnej łączności satelitarnej głównymi graczami pozostają SES, Intelsat i Eutelsat. Jeśli chodzi o flotę operatorów, można zauważyć stały spadek startów nowych satelitów. Podczas gdy w 2018 r. wystrzelono 18 satelitów, liczba ta spadła do 13 w 2019 r. i 9 w 2020 r. Rynek ten pozostaje zdominowany przez dwa konsorcja: francusko-niemiecki Airbus Space i francusko-włoski Thales Alenia Space. Na rynku wyrzutni czołową pozycję utrzymała francuska firma Arianespace, choć zmaga się z rosnącą konkurencją ze strony SpaceX. Ponieważ jednak kontrola nad technologiami kosmicznymi to również kwestia suwerenności, kilka krajów, takich jak Turcja z własnym sektorem lotniczym, opracowało własne oferty w celu zaspokojenia krajowego popytu, oprócz istniejących projektów z Chin (CALT) lub Indii (Antrix).

Analitycy Dataxis zauważają, że rozwój rynku usług satelitarnych FSS w coraz większym stopniu zależy od rozwoju ofert łączności szerokopasmowej, które mają zaspakajać zarówno potrzeby detaliczne, jak i dosyłowe. W związku z tym znaczenie przepustowości pasma Ka znacznie rośnie dla większości operatorów satelitarnych, w szczególności Eutelsat i Viasat. Takie podejście jest jednak zagrożone przez projekty dotyczące konstelacji satelitów umieszczanych na niskiej lub średniej orbicie okołoziemskiej, z których najbardziej charakterystycznym jest Starlink SpaceX Elona Muska. Rewolucja SpaceX z tańszymi wyrzutniami wielokrotnego użytku zmieniła reguły gry, umożliwiając szybkie wystrzeliwanie kilkuset lub tysięcy satelitów. Oprócz projektów Kuipera Amazona, istnieją inicjatywy powiązane z zasiedziałymi operatorami FSS, takimi jak Lightspeed Telesat, 03B Networks (SES) i Oneweb, w których Eutelsat jest również udziałowcem. Wydaje się więc prawdopodobne, że w nadchodzących latach historyczni operatorzy satelitarnych usług FSS nie zostaną wykluczeni z rynku.

Jeśli chodzi o jeden z motorów wzrostu, jakim jest dostęp szerokopasmowy, Dataxis ocenia, że w przypadku łączności satelitarnej rynek ten będzie stosunkowo marginalny w krajach zachodnich jako zamiennik lub alternatywa dla ofert przewodowych lub mobilnych. Niemniej jednak, chociaż wolumeny są ograniczone w porównaniu do ofert światłowodowych lub 4G/5G, to nadal istnieje znaczący potencjał wzrostu dla operatorów satelitarnych. Całkowita liczba abonentów internetu satelitarnego jest według danych Dataxis stosunkowo niewielka i może być dalej poszerzana o oferty bardziej zgodne z aktualnymi potrzebami.

Znaczna część potencjalnych wzrostów w przypadku cywilnych operatorów satelitarnych może pochodzić z sektorów morskiego i lotniczego. Zapotrzebowanie na niezawodną łączność szerokopasmową rozszerza się teraz na wszystkie lokalizacje i sytuacje. W branży morskiej i lotniczej operatorzy stacjonarni i mobilni nie zapewniają odpowiednich rozwiązań, co sprawia, że operatorzy satelitarni, zarówno FSS, jak i konstelacji satelitów umieszczanych na niskiej lub średniej orbicie okołoziemskiej, znajdują się w idealnej pozycji. Przykładem dobrze obrazującym tą sytuację jest niedawne przejęcie Inmarsatu przez Viasat, przypomina Dataxis.