Z tego trendu wyłamuje się sieć sprzedaży usług grup Cyfrowego Polsatu, która obecnie liczy 1 069 punktów, czyli najwięcej na rynku. Uzasadnia to fakt oferowania, poza usługami mobilnymi, telewizji satelitarnej, co wymaga nieco innej sieci sprzedaży w porównaniu do trzech konkurentów. Niemniej przedstawiciele grupy CP potwierdzają, że te 1069 punktów realizuje wyłącznie wyspecjalizowaną sprzedaż usług pod marką Plus oraz Cyfrowy Polsat. W odniesieniu do marki Plus, to strategiczna zmiana, ponieważ przez wiele lat ta marka radziła sobie na rynku przy najmniejszej sieci sprzedaży.

Z danych dilerów usług mobilnych można również wnioskować na temat efektywności sieci sprzedaży poszczególnych operatorów. Koncentrujemy się na rynku post-paid, który obecnie jest główną areną walki konkurencyjnej operatorów.

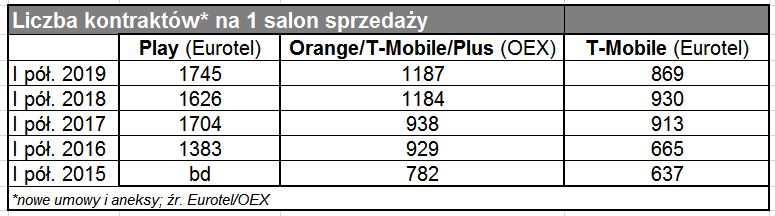

Grupa Eurotel prezentuje szczegółowe dane o nowych aktywacjach post-paid w rozbiciu na każdego z dwóch partnerów MNO. Warto zwrócić uwagę, że ci partnerzy są przykładem biegunowo innej sytuacji rynkowej: jeden podmiot w ciągu ostatnich 10 lat przeżywał bardzo trudne chwile, a drugi stał się synonimem sukcesu. Na podstawie raportów Eurotela można porównywać statystyczną efektywność sprzedaży sieci Playa i T-Mobile, ale z pewnością należy to wpisać w szerszy aspekt skuteczności obu operatorów.

W ciągu ostatnich pięciu lat statystyczny salon sprzedaży Playa prowadzony przez grupę Eurotel realizował w ciągu roku o 75 proc. do 100 proc. więcej nowych kontraktów (nowe umowy i aneksy), niż statystyczny salon T-Mobile. Dobrze się to wpisuje w ogólny obraz osiągnięć obu operatorów na rynku w ciągu ostatnich pięciu lat. Z drugiej strony, wyjaśnia w pewnej mierze decyzję T-Mobile sprzed czterech lat o ograniczeniu sieci sprzedaży. Nawet, jeżeli podyktowała ją głównie chęć szybkiej poprawy wyników finansowych (a w średnim terminie decyzja okazała się błędna), to doraźnie można zrozumieć chęć ograniczenia mało efektywnej sieci. Warto przy tym zauważyć, że efektywność sprzedaży T-Mobile w ciągu ostatnich kilku lat poprawiła się o 30-50 proc., co potwierdza, że operator najgorsze ma już chyba za sobą.

Grupa OEX niestety prezentuje zagregowane dane o liczbie kontraktów we wszystkich sieciach sprzedaży, jakie prowadzi. Z tego miksu płynie wniosek, że skuteczność sieci sprzedaży Playa wciąż jest istotnie powyżej rynkowej średniej, podczas gdy efektywność sieci sprzedaży T-Mobile jest poniżej średniej.

Warto również spojrzeć na krótkoterminowe trendy. Jeżeli poziom efektywności sieci sprzedaży można interpretować także jako doraźny nacisk operatora na nowe kontrakty, to u T-Mobile widać presję głównie w latach 2017-2018, która zelżała w roku bieżącym. Play dla odmiany „odpuścił” nieco w roku ubiegłym, ale wzmógł nacisk w I połowie bieżącego roku. Ciekawe będzie obserwować te trendy w kolejnych kwartałach bieżącego i kolejnego roku.